欠損金を有効活用した相続税対策

今回はケーススタディです。

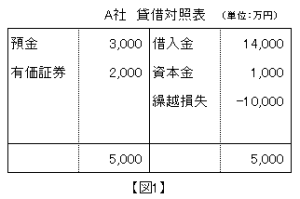

A社は、【図1】のように債務超過状態で、税務上の繰越欠損金が1億円あります。本社の土地(1億円)と建物(2,000万円)は代表者であるX氏が所有しており、毎月X氏に家賃を支払っています。繰越欠損金の期限が切れそうなのですが、何かいい方法はありますでしょうか?

→個人が所有する建物をA社へ売却し、借地権は無償でA社へ贈与する方法が考えられます。

建物を時価で買い取り、土地1億円(借地権割合70%とします)について借地権の認定課税を受ける

他人の土地に建物を建てる場合は、借地権の設定した上で建てることとなります。本件で建物をA社に売却すると、土地と建物の所有者が異なることとなるので、本来であれば借地権を設定することとなります、このとき、借地権相当額の権利金を支払わなければ、個人から法人へ借地権相当額の贈与があったとみなされ、法人側において借地権の認定課税が行われてしまいます。ただし同族会社の場合は、無償返還の届出という書類を税務署に提出することで、この借地権の認定課税を回避することができます。これを逆転の発想で、無償返還の届出を出さずに敢えて借地権の認定課税を受けるというものです。今回は欠損金が1億円あるため、7,000万円の受贈益が計上されても法人税等は課税されません。

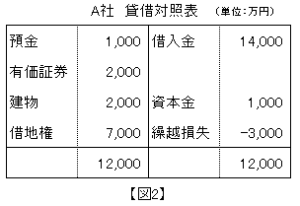

その結果、借地権がA社へ移転し、移転後の貸借対照表は【図2】のようになりました。

結果として、借地権の認定課税を受けたことにより

・A社の財務状況が改善しました。

・毎月の家賃を支払わずに済む(底地に対する地代は払う必要があります)ため、A社のキャッシュフローが改善されました。

・欠損金7,000万円を使うことができました。

・X氏個人の財産から借地権部分の7,000万円を法人へ移すことができたため、X氏の相続税の節税対策となりました。

ただし、このスキームにも落とし穴があります。次回へ続きます。